資産運用

「いい投資商品」を選ぶ前にやっておくべきこと

山ほどある株式や投資信託などの投資商品の中から「いい商品」を選ぶことに一生懸命になっていませんか?いい商品を選ぶことは簡単ではありません。幸いにしていい商品を選べたとしても、投資成果が出るかどうかは相場次第ですので、思わぬ値下がりに直面することもあるでしょう。その値下がりに耐えることができなければ、途中で売却してしまうことになるかもしれません。どんなに将来が期待できるいい商品だったとしても、値下がりはつきものなのです。

値下がりした時に備えて準備しよう

資産運用は儲かることばかり考えがちです。逆説的に聞こえるかもしれませんが、利益を得るためには、値下がりした時のことをより慎重に考えるべきです。思わぬ値下がりに直面しても、その局面を耐えることができるようにしておくことが重要なのです。そのためには、次のような投資手順に沿って進めていきましょう。

STEP1 運用額を決めよう

今手元にあるお金を全額投資に回すわけにはいきません。大きく儲けようとして投資すると、大きな損が出やすくなります。大きな損は家計の破綻にもつながりかねません。家計の破綻という事態にならないためには、金融資産の中には投資すべきではないお金がどれくらいあるのか見極めることが大切です。

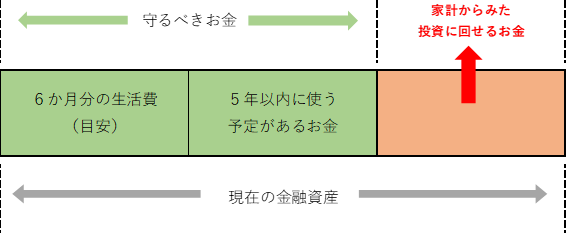

①家計からみた投資に回せるお金を計算しよう

まずは日常生活に必要なお金です。投資せずに、いつでも引き出すことができるよう流動性を重視して普通預金などにしておきましょう。

次に、急な出費に備えるためのお金も投資しない方がよいでしょう。例えば、病気やケガなどで働けなくなり、その間の収入が減少してしまった場合に、生活費をどれ位プールしておけば安心できるかを考えておきます。目安がわからない場合、日常生活資金と合わせて月の生活費の6か月分を目安とすると良いでしょう。急な出費に備えるお金も流動性を重視して、普通預金などがよいでしょう。

最後に、目安として5年以内に使う予定が決まっているお金も投資しない方がよいでしょう。投資期間が5年しかないと、経済ショックなどに見舞われ元本割れしてしまう確率がどうしても高めになってしまいます。5年以内に使う予定が決まっているお金は、安全性を重視して定期預金や個人向け国債などにするとよいでしょう。

「家計からみた投資に回せるお金」=

「現在の金融資産」-「月の生活費の6か月分」-「5年以内に使う予定があるお金」

この計算式で計算される金額の範囲内で投資すれば、あなたの日常生活やライフプランに支障をきたすような大きな失敗をする可能性は低いでしょう。計算した結果、投資に回せる金額が全く残らない方もいるでしょう。その場合は、家計には投資できる余裕がないということです。投資を考える前に、貯蓄体制の強化を考えましょう。

②心が壊れない投資に回せるお金を計算しよう

家計からみた投資に回せるお金が分かっても、この全額をいきなり投資に回せる人は多くはいません。なぜなら大きな金額を投資に回すことは怖いからです。途中で値下がりしたときに、家計的には大丈夫でも、心は大丈夫ではないかもしれないのです。

では、あなたが投資した後に、大きな経済ショックに見舞われました。みるみるうちに損失が膨らんでいきます。あなたは、いくらまでの損失なら「仕方ない」と割り切れるでしょうか。夜も眠れなくなるくらい不安になるなら投資しすぎと判断して間違いありません。

例えば、リーマンショックの際には、50%程度値下がりすることは普通にありました。これを目安とすれば、仕方ないと割り切れる損失の2倍の金額までの投資にしておけば、再びリーマンショック級の暴落が来てもあなたの心は壊れないでしょう。

家計も心も壊さない投資額の上限は

これで、家計からみた投資できるお金と心からみた投資できるお金、それぞれが計算できました。では、この2つの金額のうち、小さい方を投資金額の上限とするとよいでしょう。小さい方の金額までで投資すれば、あなたの家計も心も壊れる可能性は低くなります。

例えば、家計からみた投資に回せるお金が300万円だとします。

一方で、50%程度までの値下がりを目安としたとき、損をしても仕方ないと割り切れるお金が50万円であれば、心からみて投資できる金額は100万円です。この2つのうち小さい方の100万円までを投資上限としておけばよいということになります。この上限の範囲内で、どのように投資するか考えましょう。

STEP2 資産配分の割合を決めよう

投資金額の上限の決め方を押さえたら、次のステップでは資産配分の割合を考えてみましょう。

投資は長期・分散が基本です。「卵を一つのカゴに盛ってはいけない」という格言があるように、大きな損失を避けるためには、一つの投資先に集中投資するのではなく、国内株式、外国株式、国内債券、外国債券などの複数の資産・投資先に分散投資することが大切です。

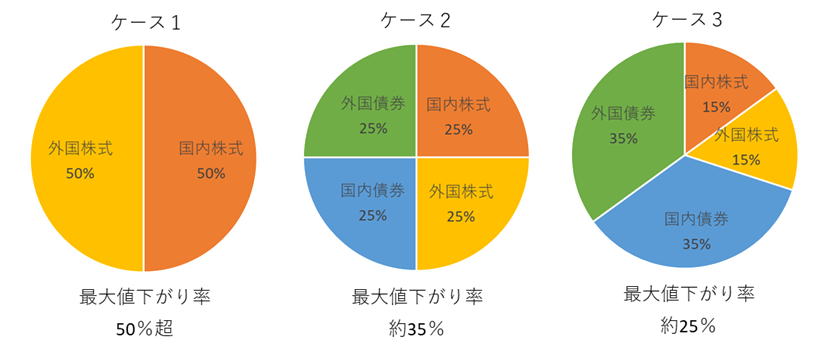

配分割合によって値下がり率が変わる

また、これらの資産の組み合わせ方によって値下がりリスクをある程度コントロールすることができます。リーマンショックの際には、国内株式や外国株式の値下がりは50%を超えることもありましたが、例えば、下図のように国内株式、外国株式、国内債券、外国債券の4資産に均等に配分した場合(ケース2)にはリーマンショック時の値下がりは35%程度になり、同様に、国内株式15%と外国株式15%で株式の合計30%、国内債券35%と外国債券35%とで債券の合計70%に配分した場合(ケース3)には、値下がり率は25%程度となりました。

値下がり率を軽減できればより投資額を増やせる

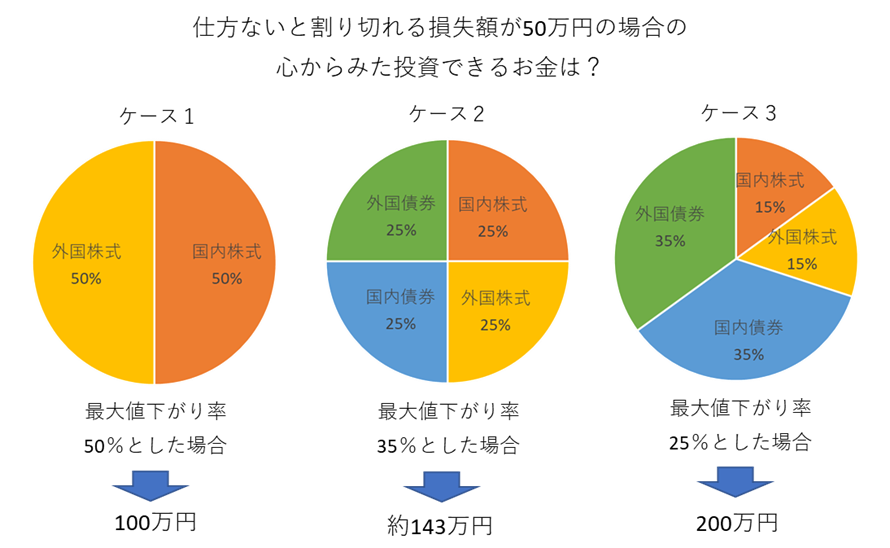

STEP1では、仕方ないと割り切れる損失額が50万円で、想定する最大値下がり率が50%の場合、心からみた投資できるお金は100万円になると計算しました。

ケース1のように国内株式・外国株式それぞれ50%ずつ配分し、想定される最大値下がり率が50%とした場合、心からみた投資できるお金は100万円程度となります。

株式だけでなく債券などにも分散投資すれば、値下がりを軽減できることが期待できる一方で、一般的には期待できるリターンが低くなってしまいます。ところが、この心からみた投資できるお金を増やすことができるなら、より多くの利益を得ることができるかもしれません。

例えば、ケース2のように国内株式、外国株式、国内債券、外国債券の4資産に均等に配分した場合、リーマンショック時の最大値下がり率が約35%でした。これを、想定する最大値下がり率とした場合、心からみた投資できるお金は約143万円になります。ケース3の国内株式15%、外国株式15%、国内債券35%、外国債券35%に配分した場合のリーマンショック時の最大値下がり率は約25%でしたので、同様に計算すると、心からみた投資できるお金は200万円になります。

このように、分散投資により値下がりを軽減することが期待できる場合は、それだけ心からみた投資額を増やすことができるようになります。

資産配分を決める際には、リーマンショック級の経済ショック時にどれ位の値下がり率だったのかを参考にし、どれ位の値下がりまでなら投資を継続できるかを基準として資産配分のバランスを考えましょう。

値下がりしても家計も心も壊れないような資産配分や投資金額になっているか確認しましょう。その上で、よりよい商品を選ぶことができたら、よりよい投資成果を得ることができるでしょう。

New arrival

Pick up